अस्थिर बाजारांमध्ये इक्विटी म्युच्युअल फंडांकडे धोरणात्मकरित्या कसे जावे

Mitali Dhoke

Mar 01, 2023 / Reading Time: Approx. 10 mins

बाजारातील अस्थिरता हे जोखमीचे मोजमाप आहे, म्हणून अस्थिरता वाढत असताना आपल्या पोर्टफोलिओमध्ये बाजाराशी संबंधित गुंतवणुकीमुळे होणारी जोखीम वाढते. अस्थिरता टाळता येत नसल्याने, त्याचा आपल्या पोर्टफोलिओवर होणारा परिणाम च नियंत्रित करता येतो, या परिस्थितीत आमचा गुंतवणुकीचा ठोस दृष्टिकोन उपयुक्त ठरेल.

बाजारातील विविध टप्पे आहेत, जसे की तेजीची धावपळ आणि मंदीचाकाळ, गुंतवणुकीचे ठोस धोरण असणे आपल्याला बाजारातील कोणत्याही अनपेक्षित बदलांचा सामना करण्यास मदत करेल. बाजारातील अस्थिरतेने प्रभावित झालेले निराशावादी गुंतवणूकदार अनेकदा असा दावा करतात की मंदीचा टप्पा तेजीपेक्षा जास्त काळ टिकतो, परंतु ते विसरतात की बाजारातील तुरळक उसळीनंतर भारतीय शेअर निर्देशांकातील तेजीमुळे गुंतवणूकदारांना तात्पुरत्या तोट्यातून सावरण्यास मदत होतेच परंतु महागाई दरापेक्षा लक्षणीय जास्त परतावा देखील मिळतो.

जागतिक मंदी, आर्थिक मंदी, बाजारातील अस्थिरता आणि अनिश्चिततेचा सातत्याने उल्लेख केल्यामुळे म्युच्युअल फंडातील गुंतवणूकदारांना अनेक चिंता सतावतात. या परिस्थितीत इष्टतम धोरणात्मक कृती निवडणे आव्हानात्मक आहे. तुम्ही बघा, अस्थिर बाजारांवर झोप णे योग्य नाही. गुंतवणूकदारांनी आपले प्राधान्यक्रम आणि बाजाराकडून दीर्घकालीन अपेक्षा जाणून घेतल्या पाहिजेत आणि प्रत्येक वेळी चिंता न करता त्यांच्या गुंतवणुकीच्या रणनीतीवर विश्वास ठेवला पाहिजे.

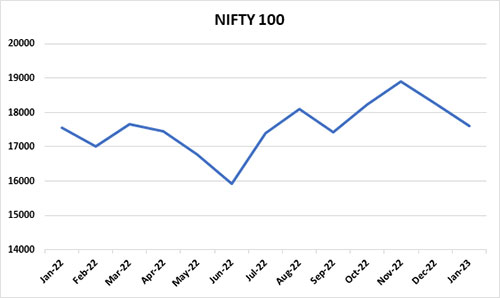

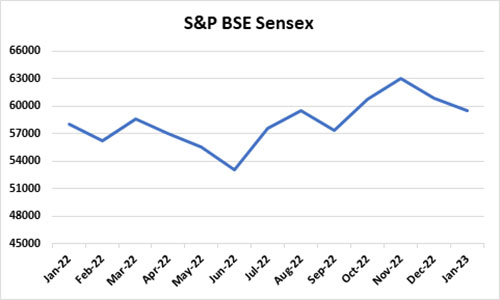

वर्ष 2022 मधील प्रमुख इक्विटी निर्देशांकांनी वर्षाच्या सुरूवातीस त्यांच्या आतापर्यंतच्या उच्चांकी पातळीवरून नाटकीय एकत्रीकरण दर्शविले. आर्थिक अनिश्चितता आणि महागाईच्या दबावामुळे परदेशी गुंतवणूकदार ांनी भारतीय शेअर बाजारात गुंतवणूक करण्यास टाळाटाळ केली. तथापि, 2022 च्या उत्तरार्धात परिस्थिती बदलली जेव्हा उच्च महागाईचा सामना करूनही भारतीय अर्थव्यवस्थेने लवचिकतेच्या बाबतीत आपल्या जागतिक समकक्षांना मागे टाकले. परिणामी, शेअर बाजारात तेजी दिसून आली आणि पुन्हा एकदा मागील उच्चांकी पातळीची परीक्षा घेण्यात आली.

बाजार तज्ज्ञांच्या मते, २०२३ हे देशांतर्गत आणि आंतरराष्ट्रीय शेअर बाजारासाठी अस्थिर वर्ष ठरण्याची शक्यता आहे. चलनवाढीचा दृष्टीकोन आणि त्याचा पतधोरणावर होणारा परिणाम यामुळे बाजार अजूनही चालणार आहे. वर्षाच्या उत्तरार्धापर्यंत आपण महागाईचा उच्चांक ओलांडला असण्याची दाट शक्यता आहे, ज्यामुळे इक्विटीसारख्या जोखमीच्या मालमत्तेला काहीसा दिलासा मिळाला पाहिजे. गुंतवणूकदारांनी परताव्याच्या अपेक्षांवर नियंत्रण ठेवावे आणि मूल्यांकन प्रतिकूल असल्याने इक्विटीबाबत तटस्थ भूमिका ठेवावी.

ग्राफ 1: निफ्टी 100 मूवमेंट साल-टू-डेट (वाईटीडी)

27 फेब्रुवारी 2023 पर्यंतची आकडेवारी

27 फेब्रुवारी 2023 पर्यंतची आकडेवारी

(स्रोत: एसीई एमएफ)

ग्राफ 2: एस एंड पी बीएसई सेंसेक्स आंदोलन वर्ष-दर-तारीख (वायटीडी)

27 फेब्रुवारी 2023 पर्यंतची आकडेवारी

27 फेब्रुवारी 2023 पर्यंतची आकडेवारी

(स्रोत: एसीई एमएफ)

आपण आपल्या इक्विटी म्युच्युअल फंड गुंतवणुकीसाठी पायाभूत सुविधा तयार केल्या असतील आणि धोरणात्मक दृष्टिकोनअवलंबला असेल तर अशा आर्थिक उलथापालथीतून मार्ग काढणे सोपे आहे. जेव्हा अप्रत्याशित बाजारांना सामोरे जाण्यासाठी गुंतवणुकीच्या तंत्रांचा विचार केला जातो तेव्हा ज्ञान ही शक्ती आहे. सतत बदलणाऱ्या बाजाराच्या वातावरणात गुंतवणूकदारांनी जागरूक राहणे आणि योजना आखणे आवश्यक आहे जेणेकरून काहीही झाले तरी ते त्यांच्या पोर्टफोलिओवर नियंत्रण ठेवू शकतील.

या लेखात, आपण 2023 मध्ये बाजारातील अस्थिरता टिकवून ठेवण्यासाठी स्वत: ला स्थान देण्यासाठी आपल्याला अंमलात आणण्याची आवश्यकता असलेल्या काही महत्वाच्या धोरणांवर लक्ष केंद्रित करूया:

1. घाबरू नका आणि आपल्या दीर्घकालीन गुंतवणुकीवर ठाम रहा

बाजारातील उलथापालथीच्या काळात, गुंतवणूकदार स्पष्टपणे परिभाषित आराखड्याचा पाठपुरावा करत नसल्यास घाईघाईने गुंतवणुकीचे निर्णय घेण्याची शक्यता असते. घाबरून जाऊ नका आणि बाजारातील गोंगाट टाळा; अन्यथा, दीर्घकालीन उद्दिष्टे धोक्यात आणून गुंतवणुकीचे लिक्विडेशन होऊ शकते. आपल्या इक्विटी म्युच्युअल फंडगुंतवणुकीत राहणे आणि कालांतराने आपला पैसा वाढत राहणे महत्वाचे आहे.

मूलभूत संकल्पना म्हणजे आपल्या दीर्घकालीन गुंतवणुकीच्या धोरणाशी चिकटून राहणे कारण ते आपल्या दीर्घकालीन उद्दिष्टांवर केंद्रित आहे आणि बाजारातील अस्थिरतेविरूद्ध अंतर्निहित सुरक्षा उपायांचा समावेश आहे. उदाहरणार्थ, सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन (एसआयपी) बाजारातील अस्थिरतेचा सर्वोत्तम फायदा घेण्यासाठी डिझाइन केला गेला आहे. कारण तुमचे एसआयपी हे सुनिश्चित करतात की कंपाउंडिंगची शक्ती आपल्या बाजूने कार्य करते. जर आपण एसआयपीची ऐतिहासिक आकडेवारी पाहिली तर त्यांनी बाजारातील अस्थिरतेचा सर्वोत्तम फायदा घेतल्यामुळे निर्देशांकापेक्षा बरीच कामगिरी केली आहे.

Image source: www.freepik.com

Image source: www.freepik.com

Join Now: PersonalFN is now on Telegram. Join FREE Today to get 'Daily Wealth Letter' and Exclusive Updates on Mutual Funds

2. आपल्या पोर्टफोलिओमध्ये जोखीम-बक्षीस शिल्लक ठेवा

आपल्या पोर्टफोलिओमध्ये, विशेषत: आपल्या इक्विटी म्युच्युअल फंड पोर्टफोलिओमध्ये गुणवत्तेवर जास्त वजन आणि जोखमीवर कमी वजन असणे हा धोरणात्मक दृष्टिकोन आपल्याला लागू करणे आवश्यक आहे. जेव्हा बाजार तेजीत असतो, तेव्हा आपण मिड-कॅप, स्मॉल कॅप, सेक्टर फंड, थिमॅटिक फंड इत्यादींवर लोड करतो. बाजार अस्थिर असताना कधीही जास्त एकाग्रतेची जोखीम घेऊ नका. सेक्टोरल/थिमॅटिक फंडांमध्ये पोर्टफोलिओ वाटप ५% ते १०% पर्यंत मर्यादित ठेवा.

याव्यतिरिक्त, कॉर्पोरेट गव्हर्नन्स आणि पारदर्शकतेचे उच्च मानक ऐतिहासिकरित्या दर्शविणार्या शेअर्सवर लक्ष केंद्रित करा. अस्थिर बाजारपेठेत, ते आपले सर्वात मोठे सट्टा आहेत. आपण उच्च-वाढीचे स्टॉक्स, उच्च-मार्जिन व्यवसाय आणि उद्योगातील मार्केट लीडर्ससह इक्विटीवर लक्ष केंद्रित करण्याचा विचार करू शकता. अस्थिर बाजारांमध्ये ते चांगली कामगिरी करण्याची शक्यता आहे.

3. आपल्या इक्विटी म्युच्युअल फंडात विविधता आणा

अस्थिर बाजारादरम्यान आपल्या गुंतवणुकीचे संरक्षण आणि वाढ करण्यासाठी आपल्या पोर्टफोलिओमध्ये विविधता आणणे हे सर्वात महत्वाचे पाऊल आहे. इक्विटी-ओरिएंटेड म्युच्युअल फंडांमध्ये आपला पैसा पसरवून जोखीम कमी केली जाऊ शकते आणि तरीही कालांतराने परताव्याची क्षमता असते.

आपल्या म्युच्युअल फंड पोर्टफोलिओमध्ये मालमत्ता वर्ग आणि बाजार भांडवलामध्ये धोरणात्मक वाटप असणे आवश्यकआहे. परिणामी, हे आपल्या पोर्टफोलिओला आवश्यक स्थिरता आणि चांगले जोखीम-समायोजित परतावा तयार करण्याची क्षमता प्रदान करते. इक्विटी-ओरिएंटेड फंडांचा विचार केला तर लार्ज-कॅप फंड त्यांच्या समकक्ष, मिड-कॅप आणि स्मॉल-कॅप फंडांपेक्षा अधिक स्थिर आणि कमी जोखमीचे असतात. जेव्हा आपला पोर्टफोलिओ पुरेसा वैविध्यपूर्ण असतो, तेव्हा सध्या चांगली कामगिरी करणाऱ्यांचा फायदा घेताना काही गुंतवणुकीच्या कमी कामगिरीपासून त्याचे संरक्षण होते.

याव्यतिरिक्त, कमी किंमतीच्या इक्विटी इंडेक्स फंडांमध्ये गुंतवणूक करणे हा जोखीम कमी करताना आपल्या पोर्टफोलिओ आणि मॅक्सिम ई रिटर्नमध्ये विविधता आणण्याचा एक चांगला मार्गआहे. इंडेक्स फंडांची सक्रियपणे व्यवस्थापित म्युच्युअल फंडांपेक्षा अधिक सातत्यपूर्ण कामगिरी असते, जी व्यवस्थापकांनी घेतलेल्या स्टॉक-निवडीच्या निर्णयांमुळे अधिक अस्थिरतेच्या अधीन असू शकते. तसेच, बहुतेक निर्देशांक केवळ किंमतीच्या हालचालींऐवजी बाजार भांडवलाच्या आधारावर भारित केले जातात, ते कमी अस्थिर असतात आणि उच्च-जोखीम / उच्च-बक्षीस धोरणांपेक्षा मंद परंतु सातत्यपूर्ण वाढीला प्राधान्य देणार्या पुराणमतवादी गुंतवणूकदारांसाठी अधिक अनुकूल असतात.

4. आवधिक पोर्टफोलियो समीक्षा

इक्विटी म्युच्युअल फंड हे अत्यंत जोखमीचे आणि अस्थिर स्वरूपाचे असल्यानेआपल्या पोर्टफोलिओचे वेळोवेळी (अर्धवार्षिक किंवा वार्षिक) पुनरावलोकन करणे हे एक महत्त्वाचे काम आहे. यात जोखीम आणि परताव्याची इच्छित पातळी राखण्यासाठी आपल्या पोर्टफोलिओमधील इक्विटीचे प्रमाण वेळोवेळी समायोजित करणे समाविष्ट आहे. वेळोवेळी आढावा घेऊन, आपण आपली इक्विटी गुंतवणूक आपल्या उद्दीष्टांशी सुसंगत राहील याची खात्री करू शकता. आपल्या आर्थिक परिस्थितीत काही बदल झाल्यास किंवा आपल्या पोर्टफोलिओमध्ये होल्डिंग्सची सातत्यपूर्ण कमतरता आढळल्यास आपण आपला पोर्टफोलिओ संतुलितकरण्याचा विचार केला पाहिजे.

हे लक्षात घेता, कोणत्याही संभाव्य मंदीपासून बचाव करण्यासाठी 2023 च्या सुरुवातीला आपल्या गुंतवणूक पोर्टफोलिओचा आढावा घेणे शहाणपणाचे ठरेल. मी 'पर्सनलएफएन'च्या म्युच्युअल फंड पोर्टफोलिओ रिव्ह्यू सेवेची शिफारस करतो, जी म्युच्युअल फंड गुंतवणूकदारांच्या विद्यमान म्युच्युअल फंड पोर्टफोलिओचे पुनरावलोकन आणि सुसूत्रीकरण करून त्यांच्या परताव्यास चालना देण्यासाठी डिझाइन केलेली एक वैयक्तिक पोर्टफोलिओ पुनरावलोकन सेवा आहे.

5. गुंतवणुकीचे निर्णय विचारपूर्वक घ्या

अस्थिर बाजारादरम्यान आपल्या इक्विटी म्युच्युअल फंडांकडे धोरणात्मकरित्या जाण्यासाठी, बाजाराच्या ट्रेंडबद्दल माहिती ठेवणे महत्वाचे आहे. यशस्वी गुंतवणुकीसाठी बाजाराशी संबंधित बातम्या ंशी जुळवून घेणे आवश्यक आहे. बाजारातील बदलांची माहिती असणे महत्वाचे आहे जेणेकरून आपण त्यानुसार आपला पोर्टफोलिओ समायोजित करू शकाल.

देशांतर्गत आणि आंतरराष्ट्रीय स्तरावर चालू घडामोडींशी जुळवून घेण्याचा प्रयत्न करा, कारण ते आपल्या गुंतवणुकीवर लक्षणीय परिणाम करू शकतात. उदाहरणार्थ, सरकारी धोरण किंवा नियमांमध्ये बदल केल्यास काही उद्योग किंवा कंपन्यांवर परिणाम होऊ शकतो, परिणामी त्यांच्या समभागांच्या किंमतींवर परिणाम होऊ शकतो. महागाई, बेरोजगारी आणि जीडीपी वाढीचा दर यासारख्या आर्थिक निर्देशांकांबद्दल माहिती असणे देखील महत्वाचे आहे. या मेट्रिक्समधील कोणत्याही बदलांची माहिती असणे आपल्याला पुढील काळात विविध क्षेत्रे कशी कामगिरी करू शकतात याची अंतर्दृष्टी देईल जेणेकरून आपण आवश्यकतेनुसार आपला पोर्टफोलिओ समायोजित करू शकाल.

म्हणूनच, बाजारातील अस्थिरतेच्या लाटेत टिकून राहण्यासाठी, आपण आपल्या इक्विटी म्युच्युअल फंडांबद्दल वर नमूद केलेल्या धोरणात्मक दृष्टिकोनांना चिकटून राहण्याचा विचार करू शकता. तथापि, आपण आपल्या आर्थिक उद्दिष्टांशी सुसंगत असलेल्या योग्य म्युच्युअल फंड योजना निवडण्याची खात्री केली पाहिजे आणि विविध बाजार चक्रांद्वारे टिकून राहणारा एक वैविध्यपूर्ण पोर्टफोलिओ तयार करण्यास मदत केली पाहिजे.

पीएस: मी शिफारस करतो की पर्सनलएफएनचा स्मार्ट फंड एक्सप्लोरर आपल्याला आपली आर्थिक उद्दिष्टे साध्य करण्यासाठी आपल्या म्युच्युअल फंड पोर्टफोलिओचे स्मार्ट नियोजन करण्यास मदत करेल. हे आमच्या संशोधन कार्यसंघाने शिफारस केलेल्या सर्वोत्तम योग्य म्युच्युअल फंड योजनांची यादी प्रदान करते जे आपल्याला आपल्या आर्थिक उद्दीष्टांपर्यंत पोहोचण्यास मदत करेल.

आपल्याला फक्त या 4 सोप्या चरणांचे अनुसरण करावे लागेल:

स्टेप # 1 - ध्येयाचा प्रकार निवडा (घर खरेदी, मुलाचे शिक्षण, मुलाचे लग्न, कार, निवृत्ती इ.).

चरण # 2 - ही उद्दिष्टे साध्य करण्यासाठी योग्य कालमर्यादा निश्चित करा.

चरण # 3 - आपण आपल्या ध्येयासाठी गुंतवणूक करण्यास तयार असलेल्या रकमेची रक्कम घाला.

स्टेप # 4 - गुंतवणुकीचा प्रकार (एकरकमी किंवा एसआयपी) निवडा.

(www.PersonalFN.com)

(www.PersonalFN.com)

पर्सनलएफएनचा स्मार्ट फंड एक्सप्लोरर आपले ध्येय गाठण्यासाठी परताव्याची अपेक्षा करेल आणि दोन म्युच्युअल फंड गुंतवणूक पर्याय (ए आणि बी) ज्यामध्ये मालमत्ता वर्गातील गुंतवणूक आणि मार्केट कॅप चा समावेश आहे. आपण आपल्या जोखीम प्रोफाइलच्या आधारे कोणताही पर्याय निवडू शकता.

सर्वोत्तम योग्य म्युच्युअल फंडांच्या हुशारीने निवडलेल्या यादीसह म्युच्युअल फंडातील आपल्या गुंतवणुकीची सुरुवात करण्याची ही एक संधी आहे. मग तुम्ही कशाची वाट पाहत आहात? पर्सनलएफएनच्या स्मार्ट फंड एक्सप्लोररसह आपली आर्थिक उद्दिष्टे पूर्ण करण्याच्या कुंजीवर क्लिक करा.

MITALI DHOKE is a Research Analyst at PersonalFN. She is an MBA (Finance) and a post-graduate in commerce (M. Com). She focuses primarily on covering articles around mutual funds including NFOs, financial planning and fixed-income products. Mitali holds an overall experience of 4 years in the financial services industry.

She also actively contributes towards content creation for PersonalFN’s social media platforms in the endeavour to educate investors and enhance their financial knowledge.