अपने म्यूचुअल फंड पोर्टफोलियो को कैसे डाउनलोड करें?

Rounaq Neroy

May 11, 2023 / Reading Time: Approx. 8 mins

अपने म्यूचुअल फंड पोर्टफोलियो का प्रबंधन करते समय महत्वपूर्ण कदमों में से एक समय पर इसके समग्र स्वास्थ्य की जांच करना है। यहां तक कि अगर आपने कुछ बेहतरीन म्यूचुअल फंड योजनाओं (संबंधित श्रेणियों और उप-श्रेणियों की) में निवेश किया है, तो 'खरीदो और भूल जाओ' दृष्टिकोण का पालन नहीं किया जा सकता है। यह देखते हुए कि म्यूचुअल फंड निवेश बाजार जोखिम के अधीन हैं, आज की सबसे अच्छा प्रदर्शन करने वाली योजनाओं को भविष्य के शीर्ष प्रदर्शन करने वालों की आवश्यकता नहीं है । याद रखें, पिछला प्रदर्शन किसी भी तरह से भविष्य के रिटर्न का उल्लंघन नहीं है। यदि आप अपने म्यूचुअल फंड निवेश पर नजर नहीं रखते हैं, तो यह धन की कमी के रास्ते को पटरी से उतार सकता है।

इसके अलावा, जीवन में ऐसी स्थितियां हो सकती हैं जो आपके म्यूचुअल फंड पोर्टफोलियो का विश्लेषण और समीक्षा कर सकती हैं। वित्तीय परिस्थितियों, लक्ष्यों, मील के पत्थर (जैसे रिश्ते की स्थिति में बदलाव, एक बच्चे का जन्म, परिवार में शादी, परिवार के सदस्य का निधन, आदि) में परिवर्तन। , उम्र, कर की स्थिति और आकस्मिकताओं की प्रगति, क्योंकि वे आमतौर पर किसी की जोखिम लेने की क्षमता को बदलते हैं ।

म्यूचुअल फंड पोर्टफोलियो का समय पर विश्लेषण और समीक्षा यह सुनिश्चित करती है कि आपका निवेश ट्रैक पर है और आपकी वित्तीय स्थिति, जोखिम प्रोफ़ाइल, निवेश उद्देश्यों, वित्तीय लक्ष्यों और उन लक्ष्यों को प्राप्त करने के लिए हाथ में समय के अनुरूप है।

[पढ़ें: क्यों एक साल के अंत म्यूचुअल फंड पोर्टफोलियो की समीक्षा समझ में आती है]

वर्तमान में, भारतीय इक्विटी बाजारों में अस्थिरता ने व्यापक आर्थिक चुनौतियों को जन्म दिया है, जैसे कि चल रहे रूस-यूक्रेन संघर्ष, उच्च मुद्रास्फीति, प्रमुख केंद्रीय बैंकों द्वारा नीतिगत दरों में वृद्धि, उच्च उधार दर, एक कमजोर भारतीय आरई। अमेरिकी डॉलर के खिलाफ, अमेरिका में बैंक विफलताओं का लहर प्रभाव, और आर्थिक विकास पर इस सब का संभावित प्रभाव।

इस तरह के परिदृश्य से कंपनियों की आय प्रभावित हो सकती है और कारोबार तथा उपभोक्ताओं का भरोसा प्रभावित हो सकता है। इसमें शामिल संभावित जोखिम को कम करनेके लिए, एक समझदार संपत्ति आवंटन का पालन करना आवश्यक है।

[पढ़ें: बढ़ती वैश्विक अनिश्चितता के बीच आपकी म्यूचुअल फंड परिसंपत्ति आवंटन रणनीति क्या होनी चाहिए]

तो, यहां आपके Mutual Fund Portfolio का विश्लेषण और समीक्षा करते समय विचार करने के लिए कुछ कारक दिए गए हैं:

-

आकलन करेंकि आपकी संपत्ति का आवंटन सही है या नहीं

यहां तक कि अगर आपके पोर्टफोलियो में म्यूचुअल फंड योजनाएं सबसे अच्छा प्रदर्शन करने वाली हो सकती हैं और पोर्टफोलियो घटकों में कोई जानबूझकर समायोजन करने की आवश्यकता नहीं है, यह देखते हुए कि बाजार अपने जीवनकाल के उच्च स्तर के करीब हैं, आपके पोर्टफोलियो का परिसंपत्ति आवंटन बदल सकता है, इस प्रकार परिसंपत्ति मिश्रण (इक्विटी के) में विचलन हो सकता है। ऋण, और सोना) जो आपके लिए सबसे उपयुक्त है।

ध्यान दें, परिसंपत्ति आवंटन निवेश की आधारशिला है और हमेशा इसका पालन किया जाना चाहिए। म्यूचुअल फंड में निवेश करते समय, आपका परिसंपत्ति आवंटन आपकी उम्र, वित्तीय स्थिति, जोखिम प्रोफ़ाइल, वित्तीय लक्ष्य और निवेश क्षितिज के अनुरूप होना चाहिए। यदि वर्तमान परिसंपत्ति मिश्रण अनुपयुक्त है तो आप अपने निवेश को फिर से आवंटित करने पर विचार कर सकते हैं।

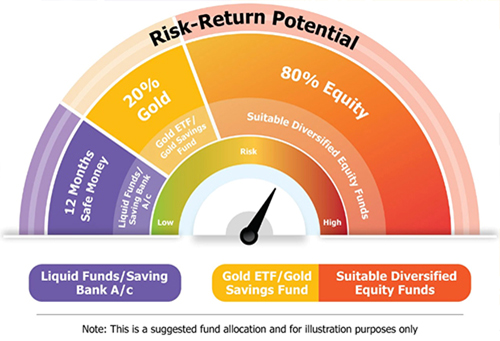

मोटे तौर पर, यदि जोखिम लेने की क्षमता अधिक है और वित्तीय लक्ष्यों को प्राप्त करने का समय 3 साल से अधिक है, तो 12-20-80 परिसंपत्ति आवंटन मॉडल उपयुक्त हो सकता है। इसमें 12 महीने के नियमित मासिक खर्च (ऋण पर ईएमआई सहित) को लिक्विड फंड (आकस्मिकताओं का ध्यान रखने के लिए), सोने के लिए 20% (जिसका आमतौर पर इक्विटी के साथ विपरीत संबंध होता है), और 80% (विकास भाग) को उपयुक्त विविध इक्विटी फंडों में रखा जा सकता है। इस तरह का परिसंपत्ति मिश्रण स्थिरता, विकास और सुरक्षा प्रदान कर सकता है।

लेकिन अगर आपको लगता है कि आपको व्यक्तिगत सलाह की आवश्यकता है, तो सेबी-पंजीकृत निवेश सलाहकार से संपर्क करने पर विचार करें जो आपके लिए परिसंपत्ति आवंटन को अनुकूलित कर सकता है।

-

जांचें कि क्या आपका म्यूचुअल पोर्टफोलियो आपके लक्ष्यों के साथ संरेखित है

आप शुरुआत में विचारशील हो सकते हैं और एक विवेकपूर्ण निवेश रणनीति तैयार कर सकते हैं, लेकिन मुझेसंभव नहीं है कि समय के साथ, आपकी प्राथमिकताएं बदल गई हों, वित्तीय स्थिति अलग हो, संभवतः एक मील का पत्थर घटना, उम्र, कई अन्य चीजों के बीच।

नतीजतन, आपकी जोखिम-वापसी की उम्मीदें बदल सकती हैं, जिससे आपके पोर्टफोलियो को एक बार फिर से संरेखित करने के लिए व्यापक रूप से फिर से देखना आवश्यक हो जाता है। जोखिम-रिटर्न ट्रेड-ऑफ को संतुलित करने के लिए जोखिम प्रोफाइल कम हो जाने पर आपको इक्विटी में निवेश कम करना पड़ सकता है।

[पढ़ें: क्या आप म्यूचुअल फंड में निवेश करते समय अपनी जोखिम-रिटर्न अपेक्षाओं को सही तरीके से सेट कर रहे हैं? ]

(छवि स्रोत: freepik.com; Freepik द्वारा बनाई गई छवि)

(छवि स्रोत: freepik.com; Freepik द्वारा बनाई गई छवि)

Join Now: PersonalFN is now on Telegram. Join FREE Today to get 'Daily Wealth Letter' and Exclusive Updates on Mutual Funds

-

अपने म्यूचुअल फंड पोर्टफोलियो की पोर्टफोलियो विशेषताओं को शून्य अनुचित जोखिमों के रूप में समझें

म्यूचुअल फंड पोर्टफोलियो का विश्लेषण एएमसी-वार एकाग्रता, श्रेणी और उप-श्रेणी-वार वेटेज, और क्षेत्रों में एक्सपोजर (और डेट म्यूचुअल फंड के मामले में कागजात की गुणवत्ता) के लिए किया जाना चाहिए। इससे आपको यह आकलन करने में मदद मिलेगी कि क्या आपका म्यूचुअल फंड पोर्टफोलियो फंड हाउस, निवेश शैलियों, बाजार पूंजीकरण, क्षेत्रों और ऋण पत्रों की गुणवत्ता में अच्छी तरह से विविध है।

इसके अलावा, बहुत सारी योजनाओं के साथ म्यूचुअल फंड पोर्टफोलियो में अधिक विविधता न लाने के लिए ध्यान रखने की आवश्यकता है, क्योंकि यह इसे प्रबंधित करना चुनौतीपूर्ण बना सकता है और संभवतः पोर्टफोलियो रिटर्न को कम कर सकता है । कहावत को याद रखें: किसी भी चीज़ की अति कुछ भी नहीं के लिए अच्छा है।

दिग्गज निवेशक वॉरेन बफेट कहते हैं, "व्यापक विविधीकरण की आवश्यकता केवल तभी होती है जब निवेशकों को पता नहीं होता है कि वे क्या कर रहे हैं।

आदर्श रूप से, आपको अपने पोर्टफोलियो में 10 से 12 से अधिक म्यूचुअल फंड योजनाओं को रखने से बचना चाहिए।

[पढ़ें: बहुत सारे म्यूचुअल फंड रखना? यहां बताया गया है कि आप अपने पोर्टफोलियो में योजनाओं की संख्या कैसे कम कर सकते हैं]

-

जांच करें किम्यूचुअल फंड योजनाएं लगातार कमजोर प्रदर्शन कर रही हैं

परिसंपत्ति मिश्रण के अलावा,आपके म्यूचुअल पोर्टफोलियो का प्रदर्शन इस बात पर निर्भर करता है कि संबंधित श्रेणियों और उप-श्रेणियों की विभिन्न योजनाएं कैसा प्रदर्शन करती हैं।

इष्टतम रिटर्न बनाने के लिए, आपको लाल झंडे (यदि कोई हो) का पता लगाने और लगातार कमजोर प्रदर्शन करने वाली म्यूचुअल फंड योजनाओं को खत्म करने की आवश्यकता है जो आपके पोर्टफोलियो के स्वास्थ्य को नुकसान पहुंचा सकती हैं। इस प्रक्रिया में म्यूचुअल फंड योजनाओं को अपनी उपयोगिता साबित करने के लिए पर्याप्त समय देने की जरूरत होती है- इक्विटी म्यूचुअल फंड के मामले में, कम से कम 3 साल- अन्यथा, यह व्यापार के बराबर होगा, न कि निवेश के लिए। निवेश में परिसंपत्तियों का एक बेहतर विविध पोर्टफोलियो बनाना और लंबी अवधि में संभावित रूप से फलदायी परिणाम अर्जित करने के लिए बाजार के उतार-चढ़ाव के माध्यम से इसके साथ रहना शामिल है। म्यूटुअल फंड एक निवेश वाहन है और व्यापार के लिए नहीं है।

[पढ़ें: क्या आप एक व्यापारी के दिमाग के साथ म्यूचुअल फंड में निवेश करते हैं? ]

हालांकि इक्विटी म्यूचुअल फंड में आपके प्रवेश और निकास का समय बाजार की अस्थिर प्रकृति से गुजरने का एक आसान तरीका प्रतीत हो सकता है, वास्तव में, यह आपके स्वास्थ्य और धन के लिए हानिकारक नहीं है और साबित हो सकता है। जब बाजार की धारणा में खटास आती है, तो आपका पोर्टफोलियो अस्थायी रूप से कमजोर प्रदर्शन कर रहा है, आपको घबराना नहीं चाहिए, क्योंकि बाजार की अशांति के कारण अल्पकालिक अंडरपरफॉर्मेंस को नजरअंदाज किया जा सकता है।

म्यूचुअल फंड योजनाओं के लिए जो लगातार अंडरपरफॉर्मर रहे हैं, आप योग्य लोगों को भुनाने और स्विच करने पर विचार कर सकते हैं। वैकल्पिक योजनाओं के लिए चयन मात्रात्मक और गुणात्मक मापदंडों के एक मेजबान का मूल्यांकन करने वाली एक कठोर चयन प्रक्रिया के माध्यम से किया जाना चाहिए, साथ ही आपके जोखिम प्रोफ़ाइल, निवेश उद्देश्यों और वित्तीय लक्ष्यों को ध्यान में रखते हुए।

-

अध्ययन करें कि क्या पोर्टफोलियो पुनर्संतुलन आवश्यक है

यदि पोर्टफोलियो में इक्विटी में उच्च एक्सपोजर है, जो उच्च जोखिम-उच्च-रिटर्न निवेश हैं, लेकिन किसी का जोखिम सहिष्णुता स्तर मध्यम या रूढ़िवादी तक कम हो गया है, और / या परिकल्पित वित्तीय लक्ष्य से तीन साल से कम दूर है; पोर्टफोलियो रिटर्न में गिरावट से बचने के लिए पोर्टफोलियो को फिर से संतुलित करने और अपेक्षाकृत कम जोखिम वाले निवेश जैसे ऋण में स्थानांतरित होने पर विचार किया जा सकता है। जैसा कि पहले उल्लेख किया गया है, पोर्टफोलियो का पुनर्संतुलन आवश्यक है यदि किसी भी परिसंपत्ति वर्ग में तेज आंदोलन के कारण किसी के म्यूचुअल फंड पोर्टफोलियो के लिए मूल परिसंपत्ति आवंटन के खिलाफ उल्लेखनीय विचलन देखा जाता है।

ध्यान रखें कि विवेकपूर्ण दृष्टिकोण का पालन करके अपने म्यूचुअल फंड पोर्टफोलियो आवधिकसहयोगी का विश्लेषण करने से न केवल आपको अपने पोर्टफोलियो के स्वास्थ्य की जांच करने में मदद मिलेगी, बल्कि आपकी दीर्घकालिक वित्तीय भलाई सुनिश्चित होगी। इस प्रकार, मैंआपकी जरूरतों और मौजूदा बाजार स्थितियों के आधार पर, अपने फंड पोर्टफोलियो की द्वि-वार्षिक या वार्षिक समीक्षा करता हूं।

खुश निवेश!

रूनाक नेरॉय पर्सनलएफएन में सामग्री गतिविधि के प्रमुख हैं और पर्सनलएफएन के न्यूज़लेटर, द डेली वेल्थ लेटर के मुख्य संपादक हैं।

प्रीमियम सेवाओं के सह-संपादक के रूप में, जैसे निवेश विचार नोट, मल्टी-एसेट कॉर्नर रिपोर्ट और रिटायर रिच रिपोर्ट; रूनाक संभावित रूप से सबसे अच्छे निवेश विचारों और अवसरों को सामने लाता है ताकि निवेशकों को एक खुशहाल और आनंदमय वित्तीय भविष्य की योजना बनाने में मदद मिल सके।

उन्होंने पर्सनलएफएन के ई-लर्निंग कोर्स की आवाज भी लिखी है - जिसका उद्देश्य निवेशकों को अपने स्वयं के वित्तीय योजनाकार बनने में मदद करना है। इसके अलावा, वह निवेशकों को शिक्षित करने के प्रयास और जुनून में मनी सरलीकृत, पर्सनलएफएन के ई-गाइड के विभिन्न मुद्दों में सक्रिय रूप से योगदान देता है।

वह वाणिज्य (एमकॉम) में स्नातकोत्तर हैं और वित्त में एमबीए और कैपिटल मार्केट में सर्टिफिकेट प्रोग्राम (जेबीआईएमएस के सहयोग से बीएसई प्रशिक्षण संस्थान से) में स्वर्ण पदक विजेता हैं। रूनाक के पास वित्तीय सेवा उद्योग में 18+ वर्षों का अनुभव है।

Disclaimer: प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन है, निवेश करने से पहले सभी प्रासंगिक दस्तावेजों को ध्यान से पढ़ें।

Disclaimer: यह लेख केवल सूचनात्मक उद्देश्यों के लिए है और आपके निवेश निर्णयों को प्रभावित करने के लिए नहीं है। निवेश के फैसले लेने के लिए म्यूचुअल फंड पर विचार नहीं करना चाहिए।