टैक्स नियम में बदलाव के बावजूद गोल्ड म्यूचुअल फंड में निवेश करना क्यों समझ में आता है

Rounaq Neroy

Apr 19, 2023

जैसा कि आप जानते होंगे, वित्त विधेयक 2023 के पारित होने के साथ, डेट म्यूचुअल फंड (जो प्रत्यक्ष भारतीय इक्विटी में अपनी संपत्ति या पोर्टफोलियो आवंटन का 35% से कम निवेश करते हैं) का कराधान 1 अप्रैल, 2023 से बदल गया।

नया कर नियम गोल्ड म्यूचुअल फंड - गोल्ड ईटीएफ और गोल्ड सेविंग फंड - के साथ-साथ फंड ऑफ फंड्स (एफओएफ) और इंटरनेशनल फंड्स पर भी लागू हो गया है क्योंकि उन्हें अनिवार्य रूप से कराधान उद्देश्यों के लिए गैर-इक्विटी म्यूचुअल फंड योजनाओं के रूप में वर्गीकृत किया गया है।

नए कर नियम के अनुसार, इन योजनाओं के एलऑनजी टर्म कैपिटल गेनके मामले में कर प्रभाव अधिनियम (मुद्रास्फीति सूचकांक की लागत को ध्यान में रखते हुए) को कम करने में मदद करने वाला इंडेक्सेशन लाभ अब उपलब्ध नहीं है।

लेकिन क्या इसका मतलब यह है कि आपको अब गोल्ड म्यूचुअल फंड में निवेश नहीं करना चाहिए?

निश्चित रूप से नहीं। गोल्ड म्यूचुअल फंड, जैसे गोल्ड ईटीएफ और गोल्ड सेविंग फंड अभी भी सोने में निवेश करने के स्मार्ट तरीके हैं।

भौतिक रूप में सोने को रखने की तुलना में (बार, सिक्के, आभूषण, आदि) - जहां आप भंडारण, सुरक्षा, होल्डिंग लागत और पुनर्विक्रय मूल्य के बारे में चिंता करते हैं - गोल्ड ईटीएफ और गोल्ड सेविंग फंडआपके पोर्टफोलियो में सोने के मालिक होने के लिए सुविधाजनक, लागत प्रभावी, पारदर्शी, तरल, लचीला और परेशानी मुक्त तरीका है।

गोल्ड ईटीएफ के बारे में बात करते हुए, वे 0.995 चालाक सोने द्वारा समर्थित हैं, सुरक्षित रूप से डीमैट रूप में रखे जा सकते हैं, और भौतिक सोने की कीमत के साथ बेहतर संरेखित हैं। वाई मोटे तौर पर सोने की घरेलू कीमत के अनुरूप रिटर्न उत्पन्न करता है।

इसी तरह, गोल्ड सेविंग फंड अंतर्निहित गोल्ड ईटीएफ में निवेश करते हैं, जो भौतिक सोने की कीमतों के खिलाफ प्रदर्शन को बेंचमार्क करते हैं। गोल्ड सेविंग फंड समानांतर रिटर्न का उत्पादन करने का प्रयास करते हैं जो अंतर्निहित गोल्ड ईटीएफ से निकटता से मिलते जुलते हैं। गोल्ड सेविंग्स फंड में निवेश करने के लिए आपके पास डीमैट अकाउंट होना जरूरी नहीं है। गोल्ड सेविंग फंड की इकाइयों को म्यूचुअल फंड वितरक के माध्यम से या सीधे फंड हाउस से खरीदा जा सकता है।

कुछ लोग कह सकते हैं कि ये "कागज इकाइयाँ" हैं। निश्चित रूप से वे हैं, लेकिन आपका पैसा (फंड मैनेजर द्वारा) वास्तविक / वास्तविक सोने में निवेश किया जाता है, और इस प्रकार जब भौतिक सोने की कीमत बढ़ती है, तो यह सोने के म्यूचुअल फंड के प्रदर्शन को प्रभावित करता है।

(छवि स्रोत: freepik.com; @xb100 द्वारा बनाई गई तस्वीर )

(छवि स्रोत: freepik.com; @xb100 द्वारा बनाई गई तस्वीर )

Join Now: PersonalFN is now on Telegram. Join FREE Today to get 'Daily Wealth Letter' and Exclusive Updates on Mutual Funds

वर्तमान में, सम्मोहक कारक हैं जो रणनीतिक रूप से सोने में निवेश के लिए एक मामला बनाते हैं ...

-

ऊंचा आईएनएफ्लेशन - खुदरा मुद्रास्फीति अभी भी अधिकांश केंद्रीय बैंकों की लक्ष्य सीमासे ऊपर है, हालांकि यह थोड़ा कम हो गया है। अत्यधिक अनिश्चित कच्चा तेल, बेमौसम बारिश और ओलावृष्टि के कारण जलवायु परिवर्तन, भू-राजनीतिक तनाव और आयातित मुद्रास्फीति कुछ ऐसे कारक हैं जो मुद्रास्फीति प्रक्षेपवक्र के लिए जोखिम पैदा करते हैं ।

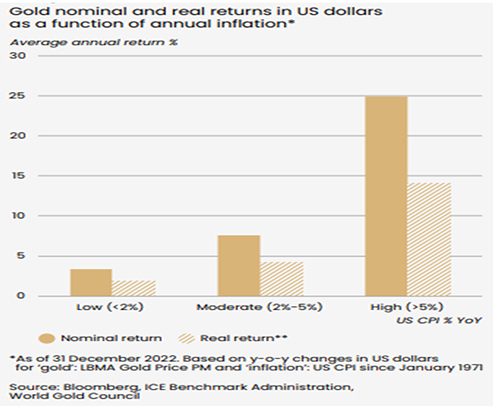

ग्राफ 1: उच्च मुद्रास्फीति की अवधि में सोने में ऐतिहासिक रूप से तेजी

(स्रोत: विश्व स्वर्ण परिषद)

(स्रोत: विश्व स्वर्ण परिषद)

वर्ल्ड गोल्ड काउंसिल के अध्ययन के अनुसार,पिछले कुछ वर्षों में जब मुद्रास्फीति 2% -5% के बीच थी, सोने की कीमत में औसतन प्रति वर्ष 8% की वृद्धि हुई। यह संख्या और भी उच्च मुद्रास्फीति के स्तर के साथ काफी बढ़ गई । और लंबी अवधि में, सोने ने न केवल पूंजी कोसंरक्षित किया है, बल्कि इसे बढ़ने में भी मदद की है। 1971 के बाद से, सोने ने अमेरिका को पीछे छोड़ दिया है। और विश्व उपभोक्ता मूल्य सूचकांक। इसी वजह से सोने को महंगाई से बचाव का काम बताया जाता है।

डब्ल्यूजीसी का मानना है कि आने वाले समय में मुद्रास्फीति और केंद्रीय बैंक के हस्तक्षेप के बीच परस्पर क्रिया 2023 के लिए परिदृश्य और सोने के प्रदर्शन को निर्धारित करने में महत्वपूर्ण होगी। इसके अलावा, अगर ग्रीनबैक कमजोर होता है, तो यह कीमती पीली धातु के लिए समर्थन प्रदान कर सकता है।

-

वैश्विक आर्थिक अनिश्चितता - आर्थिक सहमति एक छोटी, संभवतः स्थानीय मंदी के समान कमजोर वैश्विक विकास का अनुमान लगाती है। विशेष रूप से, हल्की मंदी या आर्थिक मंदी और कमजोर कॉर्पोरेट आय ऐतिहासिक रूप से सोने के लिए सकारात्मक रही है।

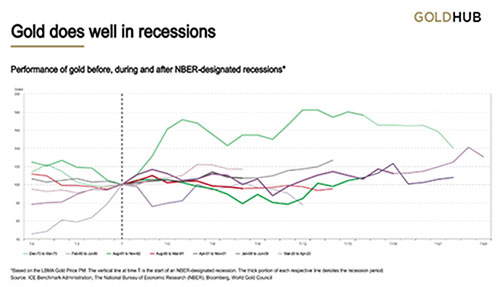

ग्राफ 2: मंदी के दौरान सोने का प्रदर्शन

(स्रोत: विश्व स्वर्ण परिषद)

(स्रोत: विश्व स्वर्ण परिषद)

ऊपर ग्राफ 2 से पता चलता है कि मंदी आमतौर पर सोने के लिए अनुकूल रही है। डब्ल्यूजीसी के अध्ययन से पता चलता है कि पिछली सात मंदी में से पांच में, सोने ने सकारात्मक रिटर्न दिया है।

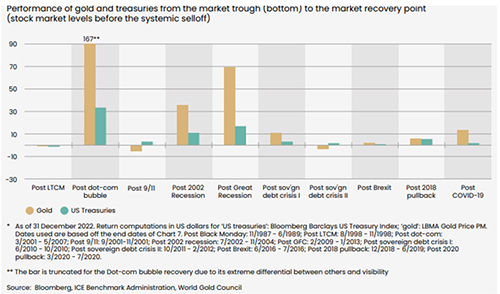

ग्राफ 3: प्रणालीगत बिक्री के बाद रिकवरी अवधि में भी सोना अच्छा प्रदर्शन करता है

(स्रोत: विश्व स्वर्ण परिषद)

(स्रोत: विश्व स्वर्ण परिषद)

इसके अलावा, रिकवरी फेज केदौरान डब्ल्यूजीसी अध्ययन में इस बात पर प्रकाश डाला गया है कि सोने ने निवेशकों को अच्छी तरह से पुरस्कृत किया है।

-

रूस को यूक्रेन पर हमला किए एक साल से अधिक समय हो गया है, और कई वैश्विक राजनीतिक नेताओं के राजनयिक हस्तक्षेप के बावजूद इसके जल्द ही समाप्त होने के कोई संकेत नहीं हैं। उत्तर कोरिया के सामरिक परमाणु अभ्यास से डर पैदा हो रहा है। चीन-ताइवान संबंध अच्छे नहीं हैं, और दोनों के बीच ताजा तनाव है। चीन वास्तविक नियंत्रण रेखा पर अपने जमावड़े से भारत को भी डरा रहा है। मध्य पूर्व और उत्तरी अफ्रीकी (एमईएनए) क्षेत्र में भी, संघर्ष हैं।

-

स्टॉक एमआर्केटअस्थिरता- उपरोक्त की पृष्ठभूमि के खिलाफ और घरेलू कारकों द्वारा निर्देशित, शेयर बाजार में अस्थिरता तेज होने की संभावना है, खासकर अगर यह आर्थिक विकास और कॉर्पोरेट आय के मार्ग को परेशान करता है।

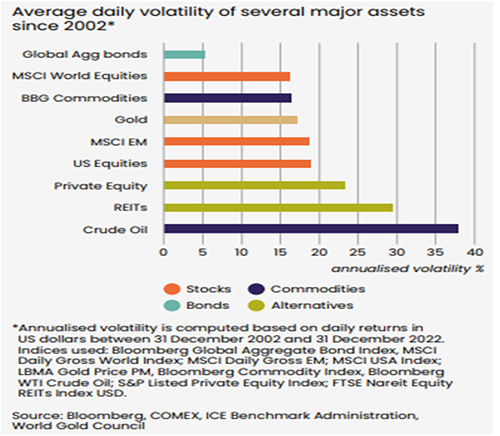

ग्राफ 4: सोना कई इक्विटी सूचकांकों, विकल्पों और वस्तुओं की तुलना में कम अस्थिर रहा है

(स्रोत: विश्व स्वर्ण परिषद)

(स्रोत: विश्व स्वर्ण परिषद)

डब्ल्यूजीसी के अध्ययन से पता चलता है कि सोने के पैमाने, तरलता और मांग के विभिन्न स्रोतों की विविधता के कारण, सोना इक्विटी, विकल्प और अन्य वस्तुओं की तुलना में कम अस्थिर रहा है। इसके अलावा, आमतौर पर, सोने का इक्विटी और अन्य जोखिम भरी संपत्तियों के साथ नकारात्मक संबंध होता है।

[पढ़ें: 5 कारण आपको 2023 में अपने पोर्टफोलियो में सोने की आवश्यकता क्यों है]

उपरोक्त कारकों को ध्यान में रखते हुए, कई अन्य लोगों के बीच, कई केंद्रीय बैंक जोखिम शमन उपाय और अपने आरक्षित प्रबंधन के हिस्से के रूप में सोने को जोड़ रहे हैं। डब्ल्यूजीसी द्वारा प्रकाशित नवीनतम आंकड़ों के अनुसार, भारत ने फरवरी 2023 में 3 टन (टी) सोना जोड़ा और उसके पास 790 टन सोने का भंडार है।

एक निवेशक के रूप में, आपको गोल्ड ईटीएफ और / या गोल्ड सेविंग फंड के माध्यम से स्मार्ट तरीके से सोने में निवेश करने के लिए हतोत्साहित नहीं किया जाना चाहिए - सिर्फ इसलिए कि कर नियम प्रतिकूल है जबकि वास्तव में रणनीतिक रूप से सोने के मालिक होने के ठोस कारण हैं।

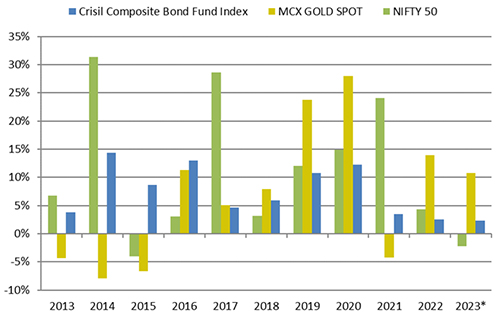

ग्राफ 5: सोना एक प्रभावी पोर्टफोलियो विविधता है

*17 अप्रैल, 2023 तक के आंकड़े.

*17 अप्रैल, 2023 तक के आंकड़े.

(स्रोत: एसीई एमएफ; पर्सनल एफएन रिसर्च)

अपने पूरे निवेश पोर्टफोलियो का 10% -15% सोने में आवंटित करने पर विचार करें और इसे मध्यम उच्च जोखिम मानकर दीर्घकालिक दृष्टिकोण (5 से 10 वर्षों से अधिक) के साथ रखें। परिसंपत्ति वर्ग के रूप में सोने द्वारा प्रदर्शित दीर्घकालिक अपट्रेंड को नजरअंदाज नहीं किया जा सकता है और आपके पोर्टफोलियो में इसके मालिक होने के महत्व पर प्रकाश डाला गया है। ऊपर जी रैप 5 इस बात की पुष्टि करता है कि सोना एक प्रभावी पोर्टफोलियो विविधता होगा।

इसलिए, यदि आप अक्षय तृतीया के शुभ मुहूर्तों पर सोना खरीदने पर विचार कर रहे हैं, तो आगे बढ़ें! एक विचारशील निवेशक बनें।

खुश निवेश!

ROUNAQ NEROY heads the content activity at PersonalFN and is the Chief Editor of PersonalFN’s newsletter, The Daily Wealth Letter.

As the co-editor of premium services, viz. Investment Ideas Note, the Multi-Asset Corner Report, and the Retire Rich Report; Rounaq brings forth potentially the best investment ideas and opportunities to help investors plan for a happy and blissful financial future.

He has also authored and been the voice of PersonalFN’s e-learning course -- which aims at helping investors become their own financial planners. Besides, he actively contributes to a variety of issues of Money Simplified, PersonalFN’s e-guides in the endeavour and passion to educate investors.

He is a post-graduate in commerce (M. Com), with an MBA in Finance, and a gold medallist in Certificate Programme in Capital Market (from BSE Training Institute in association with JBIMS). Rounaq holds over 18+ years of experience in the financial services industry.